L'industrie européenne du plastique sous l'emprise de la hausse des prix et de la stagnation

Du 19 au 26 octobre 2022, Düsseldorf accueillera le plus grand salon mondial du plastique, "K". En attendant, l'industrie européenne du plastique doit se préparer à une instabilité croissante, à des prix plus élevés et à une croissance plus faible.

L'industrie européenne des matières plastiques est confrontée à des défis sur de nombreux fronts. Cela se ressentira également lors de la K de cette année, la plus importante plateforme d'information et d'affaires de l'industrie mondiale du plastique et du caoutchouc. Le salon des matières plastiques se tiendra du 19 au 26 octobre 2022 à Düsseldorf et est considéré comme une vitrine de tous les secteurs de la transformation des matières plastiques.

Dans le secteur de l'emballage, de loin le plus grand marché de l'industrie plastique, celle-ci, en tant que fournisseur du matériau idéal pour les applications à usage unique et les personnes qui se déplacent beaucoup, est devenue victime de son propre succès. Dans le secteur de la construction, certains projets d'infrastructure pourraient être mis en attente, car les gouvernements détournent une partie des fonds des projets d'infrastructure vers la défense, même si les affaires sont stimulées par le fait que les consommateurs reçoivent une aide pour améliorer l'efficacité énergétique de leurs maisons. Dans le secteur automobile, les fournisseurs souffrent des réductions de production des constructeurs automobiles, non pas en réaction à une baisse de la demande, mais parce qu'ils ne peuvent pas obtenir les puces dont ils ont besoin pour leur électronique.

Les prix élevés de l'énergie pèsent sur l'industrie plastique européenne

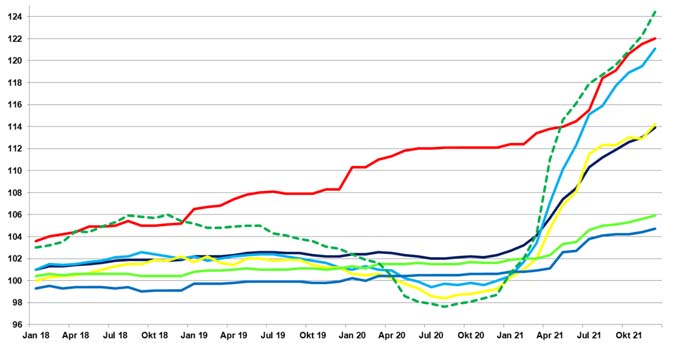

Depuis le début de l'année 2019, COVID-19 a eu un impact important sur la production, parfois positif, mais le plus souvent négatif. Et maintenant, alors que l'Europe et le reste du monde sont en train de se remettre des deux années dévastatrices de la pandémie, la tragédie du conflit ukrainien vient s'y ajouter. Martin Wiesweg, directeur exécutif Polymères EMEA de la société de conseil IHS Markit, a déclaré à propos de la situation à la fin mars 2022 que la crise ne provoquait pas seulement une catastrophe humanitaire, mais qu'elle pesait aussi lourdement sur le secteur des matières plastiques en faisant grimper les coûts, en aggravant les goulets d'étranglement dans la chaîne d'approvisionnement, y compris l'approvisionnement en énergie, et en faisant planer le spectre d'un choc de la demande, car on craint une stagflation mondiale. "Par le passé, les prix élevés du pétrole brut ont eu un impact négatif sur la demande européenne de matières plastiques (voir graphique)", explique Wiesweg. Si les prix continuent d'augmenter, le revenu disponible des consommateurs pourrait s'effondrer, ce qui aurait un impact sur les ventes au détail. Les segments qui dépendent des dépenses de consommation non obligatoires, comme l'électroménager, les biens de consommation et les voitures, s'en sortiraient mal, les acheteurs cherchant à économiser de l'argent. "À court ou moyen terme, l'Europe pourrait connaître une baisse de la demande de polymères".

L'Allemagne reste le "centre de force" de l'industrie plastique européenne, avec ses multiples atouts en termes de matériaux, d'équipements et de possibilités de transformation. Mais certains secteurs sont néanmoins en difficulté. Selon la GKV (Gesamtverband Kunststoffverarbeitende Industrie), le chiffre d'affaires du secteur a augmenté de 12,6 % en 2021 pour atteindre 69,4 milliards d'euros, mais les entreprises membres restent soumises à une forte pression sur leurs résultats. L'association évoque à ce sujet une "explosion exorbitante des coûts" des matières premières et de l'énergie ainsi que les nombreux retards de livraison et les arrêts de commandes qui en résultent, notamment dans la sous-traitance automobile.

Unionplast, l'association des entreprises italiennes de transformation des matières plastiques, tire la sonnette d'alarme sur les prix de l'énergie. "La crise des prix de l'énergie a de graves répercussions sur un secteur qui compte plus de 5.000 entreprises et plus de 100.000 salariés", déclare Marco Bergaglio, président de l'association. "L'augmentation incontrôlée des coûts de l'énergie et les difficultés croissantes d'approvisionnement en matières premières constituent un mélange mortel pour notre secteur et risquent de nous empêcher réellement de répondre aux exigences de nos clients. Cette situation a inévitablement des répercussions sur les prix de nos produits".

Les constructeurs européens de machines en bonne santé

La situation s'améliore chez les fabricants européens de machines pour le plastique. Thorsten Kühmann, secrétaire général d'EUROMAP, l'association européenne des fabricants de machines pour le plastique et le caoutchouc, a déclaré en mars que les carnets de commandes des entreprises membres étaient "remplis à ras bord". L'année en cours sera donc à nouveau une très bonne année. Nous prévoyons une augmentation du chiffre d'affaires de 5 à 10 %". Toutefois, la hausse des prix et maintenant la guerre en Ukraine sont également sources d'incertitude. Dario Previero, président d'Amaplast, l'association des fabricants italiens de machines et de moules pour le plastique et le caoutchouc, prévoyait à la fin de l'année dernière : "Selon nos estimations, la production fin 2021 ne devrait plus être qu'à un cheveu des valeurs d'avant la pandémie et augmenter de 11,5 % par rapport à 2020. La nette reprise en 2021 nous permet d'envisager pour 2022 une performance supérieure au niveau d'avant la crise".

Ulrich Reifenhäuser, CSO du groupe Reifenhäuser, un fabricant leader de lignes d'extrusion, et également président du comité des exposants de la K, parle d'un carnet de commandes "extraordinairement positif" pour l'année en cours. "La demande extrêmement élevée pour nos installations de non-tissés Meltblown, qui ont contribué de manière décisive à la production de suffisamment de masques de protection médicaux pour lutter contre la pandémie dans le monde entier, y a largement contribué - en particulier en Europe avec des capacités de production locales". Gerd Liebig, CEO du grand fabricant de techniques d'injection, Sumitomo (SHI) Demag, affirme lui aussi que les chiffres de consommation sont globalement bons. "Néanmoins, la situation du coronavirus a eu un impact significatif sur la demande. Mais nous nous attendons à une reprise rapide grâce à notre solide stratégie commerciale". Pour cette entreprise également, les ventes de machines sont en passe de dépasser le niveau d'avant la pandémie. "La demande de modèles entièrement électriques continue de croître et nous pensons que cette part va continuer d'augmenter", ajoute Liebig. Et chez Arburg, Gerhard Böhm, directeur des ventes et du service après-vente, rapporte : "En 2021, nous avons vendu plus de machines que jamais auparavant - et cette année encore, nous avons une bonne entrée de commandes". Mais il souligne également que les prix des matériaux et les délais de livraison sont une source d'inquiétude. "Il est clair que dans certains cas, les problèmes de livraison empêchent nos clients d'investir, mais la demande est certainement là", estime-t-il.

Les défis de l'emballage

L'industrie européenne du plastique doit constamment faire face à différentes législations concernant les déchets plastiques. Par exemple, il existe une exigence selon laquelle 55 % de tous les emballages plastiques de l'UE devront être recyclables d'ici 2030, ainsi qu'une taxe sur les déchets d'emballages plastiques non recyclés. Certains pays introduisent également une législation locale (par exemple, l'Espagne et la France), de sorte que les conditions de concurrence ne sont pas aussi uniformes qu'elles devraient l'être.

L'industrie doit déjà vivre avec les conséquences de la directive ESE, dont certains éléments sont entrés en vigueur le 3 juillet 2021 dans la plupart des pays de l'UE - même si l'introduction de la législation ne s'est pas faite sans heurts. En Italie, par exemple, elle n'est entrée en vigueur qu'en janvier, ce qui a retardé la mise en œuvre finale. En outre, les définitions des produits plastiques sont plus flexibles que ce que Bruxelles avait initialement prévu, car si la directive ESE n'exclut pas certains plastiques biodégradables, c'est le cas de la législation italienne.

Au sujet des bioplastiques, l'association professionnelle European Bioplastics déclare : "Malheureusement, les bioplastiques en Europe ne reçoivent toujours pas autant de soutien que d'autres industries innovantes de la part des décideurs politiques de l'UE. La Commission européenne a parfois des positions contradictoires sur les bioplastiques. Les positions des États membres sur les bioplastiques sont également très différentes et l'environnement réglementaire est loin d'être harmonisé. Cela décourage les investissements dans la recherche et le développement ainsi que dans les capacités de production", peut-on lire.

Malgré ces défis, le développement des bioplastiques européens est "très positif. Les capacités de production mondiales représentent encore moins de 1 % des plus de 367 millions de tonnes de tous les plastiques, mais d'ici 2026, la production de bioplastiques dépassera pour la première fois la barre des 2 %". La capacité de production de bioplastiques en Europe était d'un peu moins de 600 000 tonnes en 2021 et devrait atteindre environ 1 000 000 de tonnes au cours des cinq prochaines années.

Le recyclage a le vent en poupe

"Les nouvelles lois et les nouveaux objectifs en matière de recyclage des plastiques et d'utilisation du recyclat changent la manière dont l'ensemble de l'industrie des plastiques doit travailler", explique Elizabeth Carroll, consultante en recyclage et durabilité chez AMI Consulting à Bristol, au Royaume-Uni, la société de conseil qui a publié un nouveau rapport sur le recyclage mécanique en Europe. "Le secteur du recyclage mécanique des plastiques est donc devenu un point focal pour les investissements, les acquisitions et l'expansion", ajoute-t-elle.

En 2021, la production de matières plastiques recyclées en Europe s'élevait à 8,2 millions de tonnes et devrait augmenter de 5,6 % par an d'ici 2030. Ce chiffre est à comparer aux 35,6 millions de tonnes de plastiques standard qui ont été ajoutées au flux de déchets en 2021. "Cela signifie que l'Europe dans son ensemble a atteint un taux de recyclage des plastiques de 23,1 %", explique Carroll. Ce chiffre va très probablement augmenter, car l'industrie du plastique réalise des investissements importants dans différentes technologies de recyclage.

Parfois, il s'agit toutefois d'un combat difficile comme l'admet Guido Frohnhaus, directeur technique et ingénierie chez Arburg : "Tant que les matières recyclées seront plus chères que les matières neuves, toute entreprise de taille moyenne se demandera pourquoi elle devrait les utiliser au détriment de sa propre rentabilité. La politique doit fixer des directives légales claires à ce sujet et l'UE ne doit pas seulement interdire certains produits en plastique, mais aussi soutenir systématiquement l'économie circulaire".

Heureusement, la technologie du recyclage fait de grands progrès en Europe. Des entreprises autrichiennes comme Erema et Starlinger font par exemple partie des leaders dans ce domaine, tandis qu'Amut et Bandera font partie des spécialistes italiens de l'extrusion qui développent des systèmes pour le traitement des déchets de films. Les spécialistes des technologies de bouteilles PET Sipa ont développé, en collaboration avec Erema, le premier système entièrement intégré pour le recyclage des flocons post-consommation en bouteilles pour les applications en contact avec les aliments. Les technologies de tri automatique pour les PCR mixtes font également de grands progrès, l'entreprise norvégienne Tomra jouant un rôle important dans ce domaine.

Les fournisseurs de polymères pour l'industrie plastique européenne se mettent au vert

Les producteurs européens de polymères font de gros efforts pour améliorer la durabilité de leurs produits. Richard Roudeix, Senior Vice President - Olefins & Polyolefins Europe, Middle East, Africa and India chez LyondellBasell, l'un des plus grands producteurs de polyoléfines et de compounds, explique à ce sujet : "Pour atteindre la neutralité climatique d'ici 2050, l'industrie doit opérer un changement profond dans un laps de temps relativement court, surtout si l'on considère que certaines technologies permettant de décarboniser totalement nos processus en sont encore aux premiers stades de développement. Actuellement, le coût élevé de l'énergie pèse sur les bénéfices de l'industrie au moment même où celle-ci a besoin de ressources supplémentaires pour investir dans la décarbonisation".

Les fournisseurs de polymères ne sont pas tout à fait d'accord avec les responsables politiques européens en ce qui concerne la transition vers une économie verte, mais les opinions se rapprochent. "LyondellBasell estime que les stratégies gouvernementales alternatives et les mesures volontaires sont plus efficaces que la seule poursuite d'objectifs environnementaux par le biais de taxes nationales", explique Roudeix. Il propose d'utiliser une taxe dépendant de la recyclabilité du produit pour financer l'amélioration des infrastructures et des programmes de recyclage des plastiques. LyondellBasell s'est fixé pour objectif de produire et de commercialiser deux millions de tonnes de polymères recyclés et renouvelables par an d'ici 2030. L'entreprise a déjà mis sur le marché des plastiques fabriqués à partir de déchets plastiques recyclés mécaniquement et chimiquement, ainsi que des matières premières biosourcées.

SABIC a fait des commentaires similaires. L'entreprise a lancé en 2019 des polymères recyclés certifiés, produits par l'upcycling de plastiques usagés. "En fait, cependant, la demande de plastiques recyclés est actuellement supérieure à l'offre", a déclaré un représentant, ajoutant : "Les fabricants doivent trouver un moyen d'élargir l'offre afin de créer un véritable changement". Selon SABIC, un soutien réglementaire plus important de la part des gouvernements est nécessaire pour aider les acteurs du secteur à passer à l'échelle des nouvelles techniques telles que le recyclage chimique. "Il est par exemple important que le cadre réglementaire européen reconnaisse la résine recyclée chimiquement comme équivalente à la résine neuve produite à partir de matières premières fossiles, afin d'augmenter la disponibilité et de favoriser l'évolutivité". Et chez BASF, qui, comme SABIC, propose une large gamme de plastiques pour différents marchés, un représentant déclare : "Nous pensons que les plastiques joueront un rôle important dans la réalisation des objectifs d'émissions nettes zéro de l'UE, en contribuant à la réduction des émissions dans des secteurs clés tels que la construction, l'automobile ou l'emballage alimentaire. Nous visons à l'échelle mondiale un objectif net de zéro émission de CO2 de nos émissions de gaz à effet de serre. De plus, nous voulons réduire nos émissions de gaz à effet de serre de 25 % d'ici 2030 au niveau mondial par rapport à 2018".

Source et informations complémentaires : www.k-online.de