L'indice des fonds de pension a du mal à se maintenir à son niveau en trimestre

L'indice suisse des pensions d'entreprise montre une divergence dans un autre trimestre volatil, les bilans des entreprises ayant du mal à se maintenir à ce niveau. Bien que les rendements obligataires aient baissé pour le troisième trimestre consécutif, l'indice des pensions Willis Towers Watson s'est maintenu juste au-dessus de 100%.

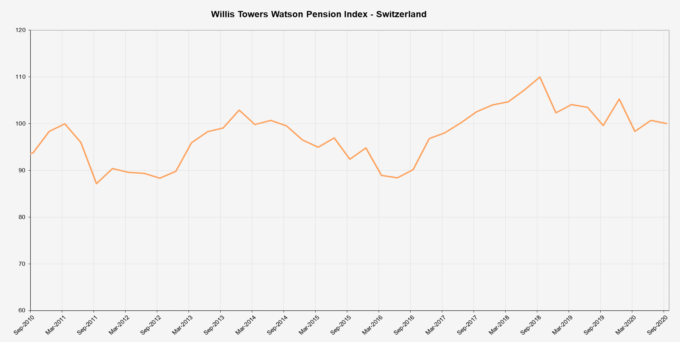

L'indice des fonds de pension est publié chaque trimestre par Willis Towers Watson dans son Swiss Pension Finance Watch et est basé sur la norme comptable internationale 19 (IAS 19). L'indice représente l'évolution trimestrielle du ratio de financement selon la norme IAS 19 au lieu de présenter le ratio de financement des régimes de retraite suisses, par ailleurs typique.

La récupération des actifs ne compense pas l'augmentation des obligations de pension

Avec le début du quatrième trimestre, les entreprises se concentrent de plus en plus sur leurs états financiers, qui comprennent l'évaluation de leurs plans de retraite. Avec des taux d'actualisation négatifs pour les échéances les plus courtes et autour de 0,1% pour les échéances restantes, les entreprises sont de nouveau confrontées au risque d'un accroissement de leurs engagements en fin d'année. En outre, la reprise qui s'est amorcée après la première vague de la pandémie de coronavirus a ralenti sur les marchés d'investissement au deuxième trimestre. Au troisième trimestre, les revenus n'ont pas été suffisants pour compenser la baisse des taux d'actualisation.

"Les obligations d'entreprises suisses ont été extrêmement volatiles pendant plus de cinq ans à moins de 1,0% - et à moins de 0,5% au cours des deux dernières années. Ils tournent actuellement à nouveau autour de 0%", déclare Adam Casey, responsable du conseil en retraite d'entreprise chez Willis Towers Watson à Zurich. Si les taux d'actualisation sont brièvement descendus en dessous de 0% à quelques reprises, il n'y a pas eu de période prolongée de taux d'actualisation négatifs. Compte tenu du niveau des taux d'actualisation actuels au troisième trimestre, il semble que le niveau 0% pourrait bientôt être à nouveau dépassé. "Comme il y a un an, les entreprises doivent se préparer à ce que les taux d'actualisation soient négatifs à la fin de l'année civile 2020, selon les évaluations de l'IAS 19", ajoute-t-il.

Des taux d'actualisation négatifs signifient que les engagements futurs sont augmentés plutôt qu'actualisés lors du calcul de leur valeur aux conditions actuelles. L'impact potentiel sur les états financiers est donc un casse-tête supplémentaire pour les entreprises, qui suivent de près leur passif en raison des défis importants qu'elles ont dû relever jusqu'à présent cette année.

Impact d'une "deuxième vague" sur le marché

Malgré la deuxième vague de la pandémie, qui se fait déjà clairement sentir dans de nombreux pays, les marchés sont remarquablement résistants. Il est vrai que les rendements ont été positifs au troisième trimestre, avec une moyenne légèrement inférieure à 2% pour les fonds de pension. Toutefois, les niveaux globaux ne sont pas encore revenus aux niveaux d'avant la crise. Néanmoins, Michael Valentine, consultant en investissement chez Willis Towers Watson à Zurich, estime que les marchés sont globalement neutres en termes de prix au mieux, mais certainement pas bon marché étant donné l'impact économique de la crise de la couronne et les risques associés à ce qui pourrait être une deuxième vague très intense. "Les valorisations positives des marchés d'actions restent dans le haut de la fourchette historique car les investisseurs ne s'attendent pas à ce que le potentiel de bénéfices à moyen terme soit affecté par les risques importants", dit-il. Les banques centrales continuent de prendre des mesures importantes pour soutenir l'économie, mais l'énorme augmentation de la dette publique qui en résulte menace également la stabilité des marchés.

L'allocation d'actifs en période d'incertitude

La pandémie de coronavirus n'est qu'un des nombreux risques que les fonds de pension doivent surveiller dans leurs investissements. Bien que cette pandémie domine notre actualité, le changement climatique et son impact économique ne sont en aucun cas devenus moins importants. Les investissements durables qui prennent en compte, par exemple, le changement climatique, les grandes questions sociétales et les questions de gouvernance ("environnementales, sociales et de gouvernance" - ESG) ont souvent été considérés comme de purs luxes ou comme des investissements non financiers "doux" qui n'ont de pertinence que sur des marchés prometteurs et dynamiques. Toutefois, la pandémie actuelle a amené de nombreux investisseurs à repenser et à prendre plus au sérieux l'impact financier potentiel des facteurs ESG sur leurs portefeuilles", souligne Michael Valentine.

| Le rendement du marché de 1,9% pour cent au troisième trimestre, mesuré par l'indice 2005 LOB-40 plus de Pictet, a satisfait les entreprises ayant des positions de bilan significatives. Les obligations d'entreprises sont revenues à leurs niveaux de fin 2019, entraînant une augmentation des engagements de retraite d'environ 2,5%. Au cours du trimestre, l'impact de l'augmentation des engagements de retraite a légèrement dépassé l'impact des rendements positifs des investissements. Néanmoins, l'indice est resté positif à un peu plus de 100%. (Source : Willis Towers Watson)

|

| Informations générales sur l'étude Le Swiss Pension Finance Watch examine chaque trimestre l'impact de l'évolution des marchés des capitaux sur le financement des régimes de retraite en Suisse. L'étude fait partie de l'Observatoire mondial du financement des retraites de Willis Towers Watson, dont les résultats pour les principaux marchés des retraites dans le monde remontent à l'an 2000. Les résultats de l'étude sont publiés tous les trimestres. L'accent est mis sur l'actif et le passif. L'étude porte sur les régimes de retraite au Brésil, au Canada, dans la zone euro, en Suisse, au Royaume-Uni et aux États-Unis d'Amérique. L'impact des marchés des capitaux sur ces régimes de retraite se situe à deux niveaux

Le modèle de Willis Towers Watson est basé sur un régime de retraite de référence qui représente les obligations et les actifs du régime (y compris la composition des actifs) qui se produisent généralement sur le marché des pensions respectif considéré. Un indice des pensions est créé en fonction de l'impact de l'évolution des marchés financiers sur les actifs et les obligations. Cet indice reflète l'évolution du niveau de financement du régime de retraite de référence.

|